La crisis en palabras sencillas

Este post es básicamente una traduccion realizada por Sergio Nozal de un artículo muy interesante (Understanding Macroeconomics through Ray Dalio) en el que se desgranan conceptos sobre cómo Ray Dalio, considerado como el mejor gestor del mundo, entiende la situación macroeconómica y que me ha parecido muy interesante por sencillez explicativa.

Este post es básicamente una traduccion realizada por Sergio Nozal de un artículo muy interesante (Understanding Macroeconomics through Ray Dalio) en el que se desgranan conceptos sobre cómo Ray Dalio, considerado como el mejor gestor del mundo, entiende la situación macroeconómica y que me ha parecido muy interesante por sencillez explicativa.

Entendiendo los ciclos macroeconómicos a través del juego Monopoly

Si entiendes el juego de Monopoly, puedes entender perfectamente cómo funciona el crédito y los ciclos económicos.

Cuando se inicia el juego de Monopoly, los jugadores tienen un montón de dinero en efectivo y pocos hoteles, y pagan para convertir el efectivo en hoteles. Los que tienen más hoteles ganan más dinero. Al ver esto, la gente tiende a convertir el dinero efectivo en propiedades para generar ingresos del resto de particpantes. Según el juego progresa, más hoteles se adquieren, lo que crea la necesidad de dinero (para pagar las facturas cuando caes en casillas con propiedades de otros). Al mismo tiempo los participanes se van quedando sin dinero, de forma que se ven obligados a malvender sus hoteles para obtener cash.

Es decir, al principio del juego, «la propiedad es el rey» y más tarde, «el efectivo es el rey». Aquellos que mejor juegan entienden cómo combinar de forma adecuada propiedades y efectivo.

Las bases de la economía de mercado

Una economía es simplemente la suma de las transacciones realizadas y una transacción es algo simple. Una transacción consiste en que el comprador da dinero (o crédito) a un vendedor y el vendedor le entrega al comprador, a cambio, un bien, un servicio o un activo financiero.

Un mercado se compone de todos los compradores y vendedores haciendo intercambios.

Dónde está la economía hoy

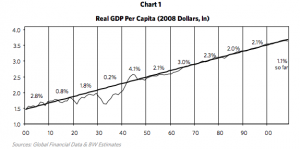

Como se muestra en este gráfico, en el muy largo plazo hay una variación muy pequeña de la línea de tendencia. Incluso la Gran Depresión de la década de 1930 parece pequeña. Como resultado, podemos estar relativamente seguros de que, con el tiempo, la economía va a volver a su senda.

Sin embargo, de cerca, las variaciones de la tendencia pueden ser enormes. Por ejemplo, típicamente en las depresiones, los descensos de pico a valle de la actividad económica real son alrededor del 20%, la destrucción de riqueza financiera es normalmente más del 50% y los precios de las acciones por lo general caen alrededor del 80%.

Por qué empiezan las recesiones y depresiones

Al contrario del pensamiento popular, las recesiones y depresiones no se desarrollar por la productividad (es decir, incapacidades para producir de manera eficiente); se desarrollan por la disminución de la demanda, por lo general debido a una caída en la creación de crédito.

La expansión del crédito

El importe total de la deuda en los EE.UU. es aproximadamente de $50 billones de dólares y la cantidad total de dinero (es decir, la moneda y las reservas) en la existencia es de aproximadamente $3 billones. Por lo tanto, si fuéramos a utilizar estos números como una guía, la cantidad de compromiso para entregar el dinero (es decir, la deuda) es de aproximadamente 15 veces la cantidad de dinero que hay que entregar.

Hay que tener cuidado con los auges económicos que son financiados por la deuda

De hecho, mientras que la deuda financiada auges financieros que se acompañan de una baja inflación suelen ser los precursores de los colapsos, en el momento en que por lo general parecen ser los auges de inversión generados por la productividad (por ejemplo, gran parte del mundo a finales de 1920, Japón en la década de 1980 y mucho del mundo a mediados de la década de 2000).

Dalio prefiere decir que estamos en proceso de desapalancamiento en lugar de una depresión

La parte superior de la deuda a largo plazo del ciclo se produce cuando: 1) la deuda y los niveles de servicio de la deuda son altos en relación a los ingresos y / o 2) la política monetaria no produce el crecimiento del crédito. A partir de ese momento, la deuda no puede elevarse respecto a los ingresos, el patrimonio neto y el suministro de dinero. Es entonces cuando el desapalancamiento – es decir, derribar estos ratios de deuda – se inicia. Todos los desapalancamientos empiezan porque hay una escasez de dinero en relación a las necesidades de los deudores de la misma. Esto lleva a un gran número de empresas, hogares e instituciones financieras en mora en sus deudas y la reducción de costes, lo que conduce a un mayor desempleo y otros problemas.

Trampa de liquidez

En las depresiones/desapalancamientos deflacionarios, la política monetaria suele ser ineficaz en la creación de crédito porque las tasas de interés llegan a 0% y no se pueden bajar más, por lo demás, las formas menos efectivas de aumentar el dinero se siguen. El crecimiento del crédito es difícil de estimular porque los prestatarios siguen estando sobre-endeudados, lo que hacen los préstamos imposibles. En desapalancamientos deflacionarios, la política monetaria es ineficaz en la creación de crédito, porque el crecimiento del dinero mayor va a otras monedas y activos de alto riesgo de inflación, porque los inversionistas temen que sus préstamos serán pagados con dinero del valor depreciado.

La similitud entre la depresión de los 30 y de hoy

Los rescates bancarios en el ciclo económico

Naturalmente, aquellos que la experiencia funciona, especialmente los bancos (aunque esto es cierto para la mayoría de las entidades que dependen de la financiación a corto plazo), tienen problemas para recaudar dinero y el crédito para satisfacer sus necesidades, por lo que a menudo caen. En esos momentos, los gobiernos se ven obligados a decidir cuáles salvar poniendo a su disposición el dinero y la posibilidad de obtener este dinero a través del gobierno central (es decir, a través del proceso del presupuesto) o a través del banco central «imprimir» más dinero.

El ciclo de auge y colapso

Aunque el proceso de desapalancamiento, especialmente en la fase de depresión de la misma, parece horrible y, ciertamente, produce grandes dificultades-en algunos casos, incluso las guerras – es la manera del libre mercado de repararse a sí mismo. En otras palabras, se pone los mercados de capitales y la economía en un estado mucho más saludable por corregir el desequilibrio fundamental. Las deudas se reducen (a través de quiebras y otras formas de reestructuración de la deuda), las empresas de umbral de la rentabilidad se reducen los niveles a través de la reducción de costos, los precios de los activos financieros se abaratan, y la oferta de dinero para comprar los activos y el servicio de la deuda se incrementa por los bancos centrales – entonces la formación de capital se hace viable otra vez.

Saludos y felices inversiones.